Wir haben heute mit 5 Experten über die verschiedenen Möglichkeiten gesprochen, den Customer Lifetime Value zu definieren und zu berechnen. Dabei ging es um den Historischen und den zukünftigen, also den Predictive Customer Lifetime Value. Klar, dass jeder (s)eine eigene Definition mitbringt, aber die Diskussion darauf zu konzentrieren, was wir eigentlich im Marketing verbessern wollen, welche Daten überhaupt zur Verfügung stehen und wie wir möglichst schnell ohne große Systemänderung solche Insights wie den Kundenwert und Korhortenanalysen operationalisieren können, war dann das eigentlich spannende an der Diskussion.

Hier die Highlights:

-

Der Historische Customer Livetime Value (hCLV) ist vergleichsweise einfach zu bestimmen. Er gibt den augenblicklichen Wert eines Kunden auf Basis seiner Einkäufe und der in ihn investierten Akquisitionskosten an. Hierfür wird der Barwert (Bruttomarge abzüglich direkt zurchenbaren Kosten) über die gesamte Kundenlebenszeit berechnet. Bei dieser Berechnung werden die eingesetzten Kapitalkosten entsprechend abgezinst und die entstandenen Kundenakquisitionskosten abgezogen.

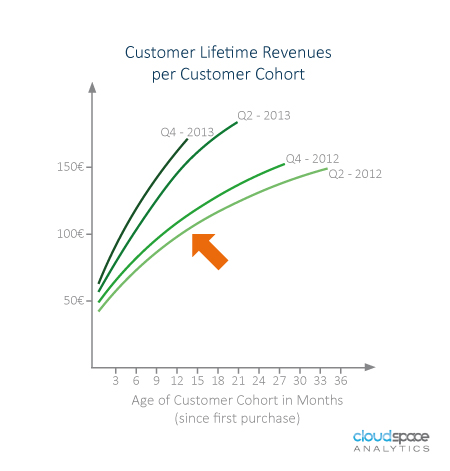

Es gibt zwei verbreitete und leicht operationalisierbare Ansätze zur Berechnung des historischen Customer Livetime Value. Einen, der mit dem durchschnittlichen Umsatz pro Kunde (ARPU) rechnet, während der andere auf Basis einer Kohortenanalyse bestimmt wird. Kohorten sind Gruppen von Kunden mit ihren ersten Kauf in einer bestimmten Woche oder Monat. Die Kohortenanalysxe hilft, Entwicklungen und Trends zu verfolgen sowie Muster in Kundenlebenszyklen zu erkennen anstatt alle Kunden blind als eine homogene Einheit zu betrachten. Gerade für Einschätzung des Kundenportfoliowertes (oft „Subscriber/Customer Economics“ genannt) ist der historische Customer Livetime Value als Gegenüberstellung von Marketingaufwendungen für eine Kohorte und den von diesen Kunden in den folgenden 12 Monaten erzielten Umsatzerlösen interessant. Natürlicherweise ist dieser Blickwinkel besonders für Investoren ein wichtige Erfolgsmaßstab.

Für ein E-Commerce-Unternehmen ist der Blick auf den Netto-Umsatz (nach Rabatten, Retouren und Rückerstattungen) aus einer Kohorte in einem bestimmten Zeitraum wesentlicher Treiber des Kundenportfoliowertes. Stehen die Umsätze pro Kunde in jeder Periode als Rohdaten zur Verfügung (beispielsweise direkt aus dem Shopsystem oder aus der Warenwirtschaft), ist eine Kohorten-Wertanalyse für einen gestandenen Analysten kein großes Thema. Hier ein Beispiel für konstante Customer Acquisition Costs und Margen eines Shopbetreibers, so dass die Betrachtung der Kohortenumsätze die positive Geschäftsentwicklung sehr gut aufzeigt:

Gerade bei jungen Geschäftsmodellen sind die Wachstums- bzw. Neukundenzahlen und die Kundenakquisitionskosten besonders interessant. Sind ein paar Jahre vergangen, wird es hingegen wichtiger, sich darauf zu konzentrieren, wie man in der Kundenausschöpfung vorankommt und lernt, Kunden auch dauerhaft und profitabel zu binden. Viele Unternehmen verschieben daher den Fokus vom Wert der (einmaligen) ersten Transaktion auf den Customer Lifetime-Value und verdienen ihr Geld mit Upselling-Services. Die obere Grafik illustriert ein Kundenbeispiel, wie dieser gelungene Shift durch eine Kohortenanalyse der CLV sichtbar wird. Man kann die Graphik so lesen: Um 100€ Umsatz pro Kunde zu erwirtschaften, benötigte die älteste Kohorte rund 12 Monate, die nächste etwa 10, die nächste nur noch 6 und die jüngste nur noch etwa 4 Monate.

-

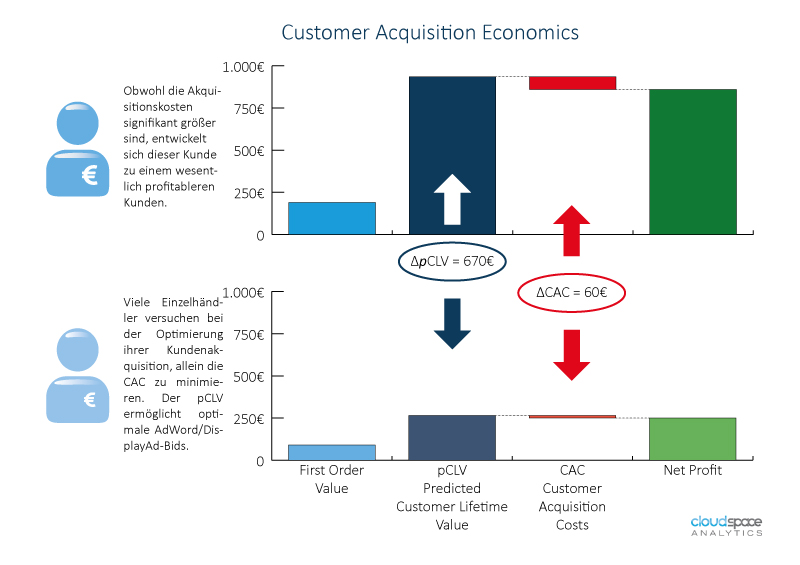

Der Predictive Customer Lifetime Value (pCLV) bezieht sich auf den Wert eines Kunden für die kommenden ein, zwei Jahre. Dieser Wert ist besonders hilfreich bei der Entscheidung, wie viel Budget in die Akquisition oder die Bindung eines bestimmten Kunden investiert werden soll. Er findet auch Verwendung, um hochwertige Kunden zu einem sehr frühen Zeitpunkt in ihrem Lebenszyklus zu erkennen. Somit können ebenso frühzeitig differenzierte Kundenentwicklungsstrategien umgesetzt werden, um sämtliche Ausschöpfungschancen möglichst umgehend auszunutzen und den Kunden früh an den Shop zu binden.

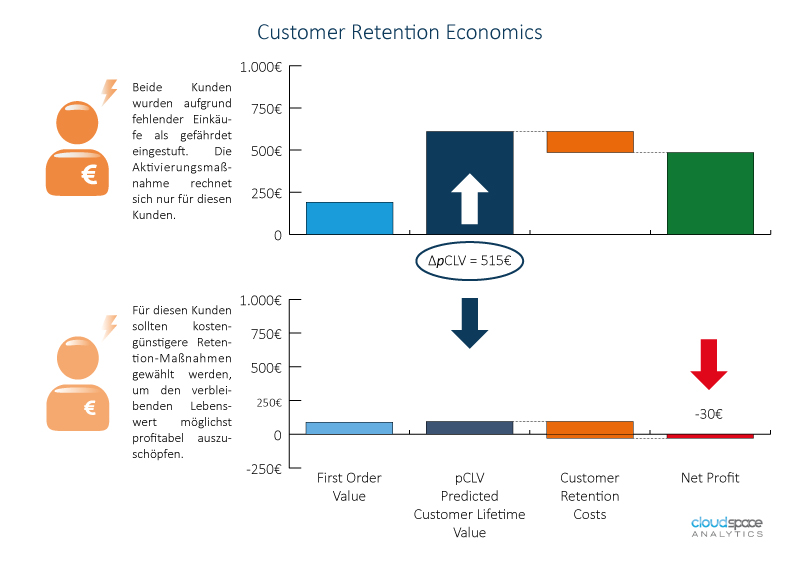

Dieses Prinzip kann auch für die Bewertung optimaler Kundenbindungsmaßnahmen herangezogen werden. Mit Hilfe des Predictive Customer Lifetime Value kann besser entschieden werden, wie viel ausgeben werden darf, um einen Kunden zu halten. Dies spielt insbesondere bei Gratifikationen und Gutscheinen eine große Rolle. Denn genau hier hat der eine oder andere Händler erst Kundenwert und dann sein Geschäftsmodell vernichtet, wie die untere Beispielrechnung in der Graphik zeigt.

Die wichtigste Frage beim Predictive Customer Lifetime Value ist:

Wie robust ist die Prognose der künftigen Einnahmen und wie weit muss ich in die Zukunft schauen?

Es ist sehr komplex, den Predictive Customer Lifetime Value zu berechnen. Aus diesen Gründen müssen die prognostizierten Werte immer wieder neu getestet werden. Das Testprinzip ist jedoch recht einfach: Hat man prognostiziert, dass ein Kunde in zwei Jahren einen Kundenlebenswert von 750€ haben wird, kann man dies in zwei Jahren überprüfen und erkennen, wie gut die Schätzung tatsächlich war. Diesen Gütetest kann man natürlich auch sofort auf der Basis „alter“ Kundendaten für vergangene Jahre durchführen, um so die Predictive Customer Lifetime Value-Modelle zu validieren.